При всем многообразии материалов на нашем сайте мы пока обошли вниманием важную и нужную тему – начисление дивидендов учредителям (акционерам) организации. Ведь конечной целью любой предпринимательской деятельности является получение прибыли. Замечательно, когда эта цель достигнута в полном объеме, компания функционирует успешно, а собственники могут насладиться результатами своего труда. Но как отразить факт начисления дивидендов и НДФЛ с этих доходов в программе 1С: Бухгалтерия предприятия 8 редакции 3.0? Давайте рассмотрим эту ситуацию на практических примерах.

Дивиденды сотрудникам организации

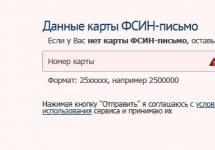

Для начисления дивидендов и удержания НДФЛ с данных доходов переходим на вкладку «Операции» и выбираем пункт «Операции, введенные вручную».

Создаем новый документ и добавляем проводку между счетами 84.01 и 70, т.к. речь идет об учредителях (акционерах), являющихся сотрудниками организации. В качестве даты документа указываем дату принятия решения о распределении чистой прибыли собранием учредителей.

Также необходимо добавить в документ проводки по удержанию НДФЛ с сумм дивидендов.

Но для того, чтобы налог был отражен в формах 2-НДФЛ и 6-НДФЛ, данных проводок недостаточно, нужно создать еще один документ, формирующий движения по регистрам учета НДФЛ. Переходим в раздел «Зарплата и кадры» и выбираем пункт «Все документы по НДФЛ».

Создаем для каждого сотрудника-учредителя документ «Операция учета НДФЛ».

В шапке документа выбираем организацию и сотрудника. В поле «Дата операции» нужно указать дату выплаты дивидендов.

Заполняем вкладку «Доходы».

И вкладку «Удержано по всем ставкам».

Внимательно вводите информацию об удержанном налоге, т.к. именно по данным этой вкладки будет заполняться 2 раздел формы 6-НДФЛ.

Дата получения дохода в данном случае – это дата выплаты дивидендов, а срок перечисления налога – «Не позднее следующего за выплатой дохода дня». Сумму выплаченного дохода указываем без вычета НДФЛ.

Также на обеих вкладках есть колонка «Включать в декларацию по прибыли». Эта галочка должна быть установлена, если регистрируются дивиденды, выплачиваемые АО. В этом случае сведения о начисленных суммах и удержанном налоге НЕ будут включены в форму 2-НДФЛ, а найдут своё отражение в декларации по налогу на прибыль.

Проводим и закрываем документ. Остается только выплатить дивиденды, и здесь есть важный нюанс. Несмотря на то, что учредители являются сотрудниками организации, и начисления отражены на счете 70, они не должны быть включены в ведомости на выплату зарплаты. Соответственно, списание с расчетного счета или выдачу наличных из кассы нужно отражать с видом операции «Прочее списание» («Прочий расход»).

Дивиденды учредителям (акционерам), не являющимся сотрудниками организации

В том случае, если необходимо начислить дивиденды физическим лицам, не являющимся сотрудниками данной организации, порядок действий в 1С: Бухгалтерии будет аналогичным, изменения затронут только используемые счета учета: в данном случае начислять дивиденды и удерживать НДФЛ мы будем в корреспонденции со счетом 75.02, а не 70.

Проводки будут выглядеть следующим образом.

Обратите внимание, что в качестве аналитики на счете 75.02 используется справочник «Контрагенты», а не справочник «Физические лица», как на счете 70.

Для отражения информации о дивидендах в отчетных формах по НДФЛ заполняем документ «Операция учета НДФЛ», расположенный на вкладке «Зарплата и кадры» - «Все документы по НДФЛ». Но для работы с данным документом учредителя нужно будет добавить в справочник «Физические лица», т.к. мы не можем зафиксировать удержание НДФЛ с контрагента.

В качестве даты операции также указываем дату выплаты дивидендов. Аналогичным образом заполняем вкладку «Доходы»

и вкладку «Удержано по всем ставкам».

Проводим документ и регистрируем выплату дивидендов. В данном случае, как и в предыдущем примере, создаем списание с расчетного счета или выдачу наличных с видом операции «Прочее списание» («Прочий расход»), но в качестве корреспондирующего счета указываем 75.02.

Давайте дружить в

Некоторые юридические лица, которые применяют упрошенную систему налогообложения, довольно часто являются владельцами других компаний, что в свою очередь приносит им дополнительный доход. К дополнительным финансовым средствам можно отнести и распределенную часть дивидендов.

Стоит отметить, что предприятия, осуществляющие свою деятельность по упрощенной системе налогообложения, освобождаются от уплаты , а также на имущественные объекты. Кроме того, в рамках соответствующей системы не оплачивается НДС, который должен быть в обязательном порядке погашен при ввозе товаров на территорию страны.

В соответствии со статьей 43 действующего Налогового Кодекса РФ дивидендами могут быть признаны любые доходы, которые получаются руководителем от другой организации в рамках распределения полученной после налогообложения.

Для понимания того, что такое дивиденды в бухучете, необходимо обратиться к положениям федерального законодательства, к специальным налоговым режимам, к ситуациям с проводкой, с установленным порядком оформления, начисления и выдачи, а также с процедурными моментами расчета посредством специализированной программы.

Нормативы по закону

Соответствующее понятие может трактоваться положения Налогового и Гражданского кодекса по-разному. В ГК РФ понятие напрямую связываться исключительно с акционерными обществами. В соответствии с регламентирующими статьями Кодекса устанавливается, что речь идет о выплате дивидендов по размещенным ценным бумагам, а также о перераспределении прибыли между участниками общества.

Что касается положений НК РФ, то в соответствии со статьей 43 дивидендом может быть признан любой доход, который акционер получил от определенной организации в рамках распределения прибыли по принадлежащим лицу долям в уставном капитале предприятия. В соответствии с этим, к дивидендам для налогообложения относятся и доходы по ценным бумагам и прибыли от долевого участия.

В случаях, если в качестве основного источника дивидендов выступает отечественная организация, то она в автоматическом порядке признается налоговым агентов. На основании положений статьи 24 НК РФ в качестве налоговых агентов могут выступать лица, которые обладают обязательствами по исчислению, удержанию и перечислению в соответствующий уровень бюджета определенных налоговых сборов.

Обязательные элементы

Специальные налоговые режимы

Если источником дохода является конкретное предприятие, которое применяет специальные налоговые режимы, например, ЕНВД, УСН или ЕСХН, то на него также накладываются обязательства, присущие налоговым агентам. Данное положение четко регламентируется статьей 275 действующего Налогового Кодекса.

Стоит отметить, что для организаций, которые были переведены на систему ЕНВД, не предусматривается освобождение от оплаты соответствующего налогового сбора в пользу бюджета. Те компании, которые применяют УСН или уплачивают ЕНВД, не могут являться плательщиками налога на прибыль предприятия, а, следовательно, не должны подготавливать специальную налоговую декларацию.

Сразу после того, как такие компании начинают выполнение обязанностей налоговых агентов, ситуация в корне изменяется. Автоматически возникает обязательство по предоставлению в территориальное отделение налоговой службы специальной документации. Форма декларации утверждается в соответствии с приказом Минфина от 11.11.2003.

В рамках декларации каждый конкретный налоговый агент должен в обязательном порядке подготовить титульный лист, подраздел 1.3 на листе 1, а также лист №3 для расчёта налогового сбора на прибыль в виде дивидендов.

Ситуация с проводкой

Доход по ценным бумагам является дивидендами. В данном случае под ними может пониматься определенный процент от дохода конкретной организации за определенный временной промежуток. Для отчисления дивидендов в рамках бухгалтерского учета используется специальная проводка, которая представляет собой внесение записи в документацию или в компьютерную базу данных о текущем состоянии того или иного объекта.

Проводки в каждом конкретном случае включают в себя два ключевых элемента – дебетовый и кредитный счета. В данных рамках также происходит указание характеристики конкретной операции. Это может быть количественной или качественной характеристикой. В случаях, если в качестве объекта учета выступают дивиденды, то при их учете используется подробный идентификатор аналитического плана.

Всегда происходит обозначение дохода и существующих контрагентов. Порядок учета отчислений в рамках дивидендов имеет довольно большое количество особенностей и нюансов. Рекомендуется ознакомиться с ними заранее для минимизации рисков, связанных с допущением определенных ошибок.

Если при проверке сотрудники территориального отделения налоговой службы обнаружат определенные помарки или недочеты, то это может стать причиной инициирования камеральной проверки. Стоит отметить факт того, что уполномоченные аудиторы в большом количестве случаев находят ошибки в учете даже добросовестных налоговых агентов.

Порядок оформления

Определенные правила по отношению к форме протокола собрания уполномоченных лиц организации не устанавливаются действующим законодательством. Соответствующая документация оформляется исключительно в свободной форме, но при условии включения в нее всех установленных реквизитов, например, даты составления документа и его порядкового номера.

Если компания имеет всего одного учредителя, то вместо протокола собрания составляется специальное решение участника по факту выплаты дивидендов. К форме такого документа также не предъявляются регламентируемые требования, кроме сохранения реквизитов. В данных рамках будет достаточно отразить уровень чистой прибыли организации, которая будет выплачена в пользу конкретного учредителя или акционера.

Дивиденды в бухучете по каждому участнику рассчитываются на основании . Ее форма разрабатывается внутри организация, а сам документ в обязательном порядке закрепляется в учетной политике. Выдача дивидендов из кассы оформляется посредством расходного кассового ордера. В случае с перечислением средств с расчетного счета применяется специальное .

Дивиденды могут быть начислены по результатам производственной и реализационной деятельности компании за определенный промежуток времени, по которым может пониматься:

- 3 месяца;

- 6 месяцев;

- 9 месяцев;

- 12 месяцев.

Начисления и выдача

Начисление дивидендов, как и установленный процедурный порядок, определяется в соответствии с разъяснениями Минфина от 19.05.2015 года. В соответствии с представленной в документе информацией разрабатываются проводки в рамках бухучета при выплате средств в рамках дивидендов.

Все актуальные сведения о начислении представлены в табличном варианте ниже:

В данных рамках особенно важно учитывать факт того, что все соответствующие записи производятся по дате составления протокола общего собрания предприятия или решения основателя организации.

При выплате дивидендов узнать все про соответствующие проводки поможет следующая таблица:

Дивиденды в бухучете и источники выплат

В 2019 году, в соответствии со статьей 4 ФЗ №129, которая регламентирует порядок бухгалтерского учета, устанавливается, что те организации, которые перешли на УСН, могут быть освобождены от обязательства по ведению бухучета. Однако стоит отметить факт того, что соответствующие компании должны в обязательном порядке вести учет основных средств и активов нематериального характера.

В качестве источника выплат выступает прибыль общества после осуществления налогообложения. Чистая прибыль организации определяется в соответствии с информацией бухгалтерской отчетности. При всем при этом компании, применяющие УСН и выплачивающие определенную сумму доходов в формате дивидендов, должны определять чистую прибыль на основании плана учета деятельности финансового и хозяйственного характера.

Выплата дивидендов становится невозможной в случаях, если на момент осуществления операции конкретная организация находится в состоянии . Или на день выплаты стоимость активов компании составляет сумму меньше или .

Расчёт через 1С

Расчет дивидендов в подавляющем большинстве случаев осуществляется с помощью программы 1С. Отражение начисленных выплат в пользу физических или юридических лиц, а также начисление налогового сбора на прибыль и НДФЛ в данной программе регистрируются с помощью документа Операция, который доступен по соответствующей ссылке в разделе учета и налогов.

Стоит отметить факт того, что на момент формирования решения о выплате дивидендов все требуемые проводки заносятся в программу вручную по отношению к каждому участнику или акционеру. Суммы начисленных выплат не отражаются в рамках налогового учета. Это обуславливается тем, что счет №84 не поддерживает учет налогового характера.

На дату выплаты соответствующих дивидендов у налоговых агентов в каждом конкретном случае возникает обязательство по удержанию налогового сбора на прибыль с дивидендов компании, а также НДФЛ с дивидендов определенного физического лица. Соответствующие проводки разрабатываются на основании документа Операции в порядке ручного ввода.

Оплата НДФЛ с дивидендов должна быть в обязательном порядке осуществлена не позднее дня их перечисления или получения средств в определенной финансовой организации для выплаты. Такое положение четко регламентируется статьей 226.1 действующего Налогового Кодекса РФ. Налог на прибыль с дивидендов выплачивается не позднее дня, который следует за следующим днем перечисления соответствующих выплат.

Важно помнить и о том, что суммы начисленного налогового сбора с дивидендов не должны отражаться в рамках налогового учета.

Часто задаваемые вопросы

В рамках бухгалтерского учета по дивидендам могут возникнуть определенные вопросы у участников операции.

Наиболее популярные из них представлены ниже:

| Организация выплачивала дивиденды на протяжении определенного отчетного периода с помощью ежеквартальных платежей. По окончанию установленного промежутка времени результатом финансовой деятельности предприятия стал убыток. Может ли это как-то влиять на сумму дивидендов, ведь их выплата осуществляется путем вычитания из чистой прибыли, которой организация по состоянию на определенный момент не располагает? |

|

| Нужно ли удерживать НДФЛ с определенной суммы выплаченных дивидендов в пользу учредителя, который занимается предпринимательством? Если он занимается, то какая ставка и какой счет предусматривается для его доходов? |

|

| Происходит ли удержание налогового сбора на доход физического лица из определенной суммы дивидендов, которые будут выплачиваться в порядке передачи наследства? |

|

| Как может быть отражен процесс начисления и выдачи соответствующих выплат по результатам хозяйственной деятельности предприятия в пользу единоличного учредителя, если известен факт того, что он является резидентом, а чистая прибыль за отчетный период составила 100 тысяч рублей? Какая документация применяется в данном случае? |

|

Всегда направлено на получение стабильного дохода его учредителями. Во всех обществах с ограниченной ответственностью основным способом распределения полученной прибыли является выплата дивидендов, которая регламентируется рядом законов, а также внутренними документами самого ООО. Поэтому у собственников может возникать множество вопросов, связанных с этим сложным процессом.

Виды дивидендов

Под дивидендами понимается абсолютно законный вариант получения прибыли от капиталовложения в предприятие. Со стороны бухгалтерского и финансового учета, дивиденды в – это определенная часть от полученной чистой прибыли. Она практически всегда распределяется между собственниками и участниками, согласно вложенной доле в уставный фонд.

В экономической практике существует множество классификаций этого понятия.

Они делятся на такие типы:

По типу акций, на которые производится начисление:

- На обыкновенные акции;

- На привилегированные бумаги.

По периодичности выплаты:

- Месячные (встречаются крайне редко);

- Квартальные;

- Полугодовые;

- По итогам года.

По форме выплат:

- В денежном эквиваленте;

- В имущественной или натуральной форме.

По размеру выплат:

- Частичные;

- Полные.

По ожидаемости:

- Основные по итогам работы предприятия;

- Дополнительные (специальные или внеочередные).

Все эти варианты выплаты дивидендов ООО должны быть закреплены в уставных документах, регулируя тонкости процедуры распределения и выплат.

Источник для начисления дивидендов

Расчет и начисление дивидендов всегда производится только с суммы чистой прибыли, остающейся в полном распоряжении предприятия после удержания и уплаты обязательных сборов и налогов. Однако законодательство об ООО практически не содержит понятия чистой прибыли. Поэтому за основу берутся данные бухгалтерского учета на предприятии, которые документально подтверждаются и приложениями к нему.

В этих документах имеется строка, в которой выведена нераспределенная прибыль или указан непокрытый убыток от деятельности в определенном периоде. Понятие «нераспределенная прибыль» отражает экономический результат от всех видов деятельности за минусом обязательных расходов и налогов, включая штрафные санкции (п.79 Положения по ведению бухгалтерского учета и отчетности в РФ).

Существует необходимость определять сумму для выплаты дивидендов не только на момент проведения собрания, но и непосредственно перед распределением суммы. Это обусловлено возможным изменением чистой прибыли из-за бухгалтерской корректировки или внесения дополнительных изменений в баланс.

Сумма, указанная в балансе, является основой для расчета дивидендов. Решение о том, какую часть выплачивать принимают учредители. Если в уставном фонде такого общества имеется коммунальная или государственная доля средств, оно должно в обязательном порядке выплачивать не менее 30% от суммы чистой годовой прибыли.

Как принимается решение о выплате дивидендов ООО

Начислять и выплачивать дивиденды всем учредителям или участникам ООО – это право, а не обязанность, которая закрепляется в уставном документе. По общепризнанному правилу распределение дивидендов ООО производится пропорционально вложенным в его уставный фонд долям (п.2 ст.28 Закона об ООО).

Все ответы на вопросы, касающиеся распределения суммы чистой итоговой прибыли общества, содержатся в документах:

- Положения устава;

- Корпоративный договор между всеми участниками;

- Положение о распределении прибыли (внутреннее).

Законом не запрещено вносить изменения в документы и выплачивать дивиденды непропорционально инвестированному капиталу участников. На практике встречается немало ситуаций, когда проводится пересмотр такого корпоративного договора и в него вносятся новые лица, имеющие права на получение части от итоговой прибыли. Главным условием является проведение общего собрания по внесению соответствующих дополнений в договор при единогласном одобрении всех участников ООО. В этом случае можно ограничиться изменением корпоративного договора без пересмотра устава (ГК РФ ст.66.1 и ст.67.2).

Законодательно установлено, что все потенциальные участники должны быть обязательно уведомлены о собрании за 30 дней до его проведения. Выплата будет произведена всем указанным в реестре лицам вне зависимости от их присутствия на заседании.

Все вопросы, которые касаются суммы и сроков выплаты дивидендов, решаются только на общем собрании с участием учредителей общества (Закон об ООО пп.7 п.2 ст.33). Эту важную функцию не может брат на себя другая организация (равно как и оказывать давление на управление фирмы при распределении доходов).

Для обсуждения и принятия решения о возможности выплаты дивидендов:

- Собирается общее собрание, на котором представляется финансовая документация и отчетность бухгалтерии;

- Определяется доля полученного дохода для выплаты дивидендов участникам ООО, а также принимается решение о порядке распределения этой суммы;

- Принимается коллективное решение о сроках и форме выплат на основании математического большинства из числа присутствующих участников общества.

После проведения собрания на основании подписанного протокола руководство ООО должно издать соответствующий приказ.

Когда решение не может быть принято

Учитывая, что выплата дивидендов по итогам работы является лишь правом ООО, оно может не принимать решения и направить весь доход на развитие или модернизацию объектов производства, другие насущные нужды.

Но существуют ситуации, при которых решение не принимается или может быть признано незаконным:

- До момента выкупа всех выпущенных акций по требованию учредителей или акционеров;

- Если руководством общества не соблюдаются требования о необходимом размере чистых активов;

- До полной уплаты взносов в уставный фонд ООО;

- При малейших признаках .

Если принять решение в обход таких ситуаций, оно может быть оспорено любым участником ООО в судебном порядке.

Срок выплаты дивидендов в ООО

В обществе с ограниченной ответственностью периодичность и срок уплаты начисленных дивидендов должен быть регламентирован уставом и внутренними положениями. В большинстве случаев решение о выплате дивидендов ООО принимается после подведения итогов работы за отчетный прошедший год, но может быть ежеквартальным и даже ежемесячным (Закон об ООО п.3 ст.28). Дивиденды, которые начисляются раз в квартал или полугодие называются промежуточными.

Зачастую срок выплаты вносится в устав еще на этапе создания предприятия. В любом случае максимально допустимый срок после вынесения решения не должен превышать 60 дней. В индивидуальных случаях учредители предусматривают возможность отсрочки по выплатам до 3-х лет. В такой ситуации любой участник ООО имеет свое законное право на обращение в судебные инстанции и получения своей доли от суммы нераспределенной прибыли (постановление ФАС Северо-Западного округа от 21.01.2013 N Ф07-7846/12).

Форма выплаты дивидендов

В большинстве случаев дивиденды акционерам выплачиваются в денежной форме. Но в уставе может быть предусмотрена выплата в виде иного имущества. Практически всегда это собственные акции или ценные бумаги дочерних предприятий. Такая экономическая практика более известна под названием «реинвестирование» или «капитализация доходов». Она все чаще применяется в отечественной экономике и способствует развитию предприятий, их расширению и модернизации.

Как получить дивиденды

Право на получение дохода и начисление дивидендов ООО имеют все участники, которые были занесены в специальный реестр на момент принятия решения о выплате. Также решается вопрос и с учредителями, но в отношении последних может существовать множество нюансов в уставных документах.

Более сложной является ситуация при распределении выплат между держателями различных акций. Последние должны быть обязательно внесены в специальный реестр, оформленный списком на определенное число.

Последние изменения в законодательстве имеют важный нюанс: при продаже акций после дня составления реестра на выплаты дивидендов их бывший владелец сохраняет право на получение этого вида дохода за прошлый период.

Очередность полностью зависит от вида акций: по обыкновенным и привилегированным акциям проценты от чистой прибыли выплачиваются раздельно.

После проведения запланированного общего собрания и решения всех организационных вопросов руководство должно начислить дивиденды, согласно принятого протокола и изданного приказа. Если начисление дивидендов ООО было предусмотрено долевым и пропорциональным внесенной в сумме, то можно применять формулу:

Чистая прибыль × Доля участника (в %)

Это упрощенная формула, объясняющая как рассчитать дивиденды в ООО в большинстве ситуаций. Она действительная и при необходимости распределить дивиденды ООО при . В остальных случаях процент, приходящийся на акцию или долю, будет регламентирован протоколом общего собрания.

Для расчета суммы, которая приходится на акцию, необходимо воспользоваться коэффициентом дивидендной доходности:

ДД= (Сумма дивидендов за год / Рыночная стоимость) × 100%

Все расчеты должны быть произведены к моменту закрытия реестра. После чего из суммы обязательно вычитается НДФЛ на дивиденды. В настоящее время он составляет 13%.

Как выплатить дивиденды учредителю ООО

Согласно законам и уставу общества, начисление суммы дивидендов учредителям может происходить без учета процентов от его доли в уставном фонде. Однако такая возможность должна быть учтена в уставных документах и надлежаще оформлена. В противном случае нередко возникают неприятные спорные ситуации при подаче в налоговую инспекцию.

Эта особенность связана с трактовкой ст.43 НК РФ, определяющей дивиденды как финансовый доход участника общества, который должен выплачиваться в размере, строго пропорциональном вложенной доле. Если сумма полученных учредителем процентов превышает указанную и не зафиксирована документально уставными документами, налоговые вычеты по ней будут проводиться в повышенном размере. Налоговая служба имеет полное право приравнять такие дивиденды к иному виду доходов.

Законодательство предусматривает, что общество может быть создано одним человеком. В этом случае постановление, в котором указана выплата дивидендов единственному учредителю ООО, принимается им единолично. На данный момент не существует четких пояснений по форме протокола собрания в этом случае, но на его наличии настаивают все контролирующие и проверяющие органы.

Дивиденды по привилегированным акциям

Привилегированные акции могут дать своим держателям определенные преимущества при выплате дивидендов. В большинстве ситуаций процент выплаты при распределении прибыли закреплен в уставе общества, но может зависеть и от номинальной стоимости акции.

Основные преимущества перед обычными акциями:

- Имеют четко фиксированный механизм расчета по дивидендам;

- Определенная периодичность начислений;

- Расширенный список источников для выплаты;

- Преимущество в очереди на получения процентов.

Некоторые ООО во время стабильной и прибыльной работы создают специальные фонды, в которых резервируют часть прибыли. В случае нехватки финансовых ресурсов средства из таких «запасов» расходуются на оплату дивидендов только по выпущенным привилегированным акциям (Закон об АО ст.42 п.2).

В то же время, если по привилегированным акциям не установлена особая ставка, их владельцы будут получать дивиденды в сумме, равной обычным акциям. Если правление общества примет решение не проводить выплаты по итогам неблагоприятного отчетного периода, владельцы привилегированных акций также не имеют права получить свою долю.

Дивиденды для участников ООО зачастую выплачиваются в денежной форме.

Сумма может передаваться лицу двумя основными способами:

- На открытый счет в любом банке (безналичный способ);

- Через кассу предприятия наличными средствами.

Если дата последнего дня выплат совпадает с праздничным или выходным днем, она должна перенестись на последующий рабочий день. Сумма дивидендов переводится на счета уже без учета удержанных налогов.

Ответственность за невыплату дивидендов

Если общество нарушает права акционеров и участников по выплате дивидендов, последние могут обратиться в суд за их принудительным взысканием. В исковом заявлении могут быть указаны и проценты за весь срок просрочки. В некоторых ситуациях такое нарушение выплат становится административным правонарушением (КоАП ст.15-20).

Любое общество с ограниченной ответственностью на деле является хозяйствующим субъектом, поэтому судебные заседания проводятся только в арбитражном суде (даже при подаче иска физическим лицом).

Если участник ООО не получил дивиденды по объективной причине (не предоставил достоверные данные о месте проживания, расчетном счете или другие уточнения), он может потребовать их у общества в течение 3-х лет после даты окончания выплат. Если досудебная проверка выявит, что причиной неуплаты стало отсутствие решения о распределении дивидендов, в иске будет отказано.

Инструкция

Составьте протокол собрания учредителей, на котором принято решение о начислении дивидендов согласно учетной политики предприятия, а также бухгалтерскую справку-расчет, в которой отражаются суммы выплаченных сумм. Рассчитайте величину чистой прибыли, которая пойдет на выплату дивидендов. Руководствуйтесь для отражения данной операции в бухгалтерском учете Планом счетов и Положениями о бухгалтерском учете.

Отразите в бухгалтерском учете начисление дивидендов на дебете счета 84 «Нераспределенная прибыль» и кредите счета 75 или 70. В первом случае доход получают учредители предприятия и сторонние аукционеры, а во втором – работники, обладающие акциями организации. Начислите налог на прибыль и отразите его в справке 2-НДФЛ и на листе 3 Налоговой декларации.

Ознакомьтесь с п.21 ПБУ 4/99 «Бухгалтерская » для составления Отчета о прибылях и убытках . В нем должен отражаться расчет чистой прибыли предприятия за отчетный период. Покажите сумму промежуточных дивидендов в Отчете о прибылях и убытка в строке «Текущий налог на прибыль» в круглых скобках со знаком минус. В этом случае производится в бухгалтерском учете запись с кредитом счетов 70 или 75 и дебетом счета 99 «Прибыли и убытки». Начисление дивидендов на конец отчетного периоды, согласно новым формам бухгалтерских отчетностей за 2011 года, не отражайте в Отчете о прибылях и убытках .

Уравняйте сведения Отчета о прибылях и убытках по форме №2 по форме №1, которые расходятся на конец отчетного периода из-за не отражения дивидендов. Для этого в строке 190 формы №2 «Чистая прибыль/убыток отчетного периода» необходимо вписать значение, которое равно разнице данных конца и начала отчетного периода строки 470 формы №1, увеличенной на сумму выплаченных дивидендов.

Обратите внимание

Например, по итогам первого полугодия был выплачен промежуточный дивиденд в размере 500 руб. на акцию. Российское законодательство запрещает объявление и выплату дивидендов обществам, которые являются неплатежеспособными или могут стать таковыми после выплаты дивидендов, а также в случае наличия убытков в годовом балансе общества.

Полезный совет

Также к дивидендам относятся любые доходы, получаемые из источников за пределами РФ, относящиеся к дивидендам в соответствии с законодательствами иностранных государств. Не признаются дивидендами Значит, если Общество не ведет бухучет по двойной записи, то и выплачивать дивиденды такое Общество не имеет права, так как размер чистых активов без данных баланса определить невозможно.

Источники:

- отражение дивидендов

- Отражаем долги в балансе

Ежегодно предприятие сталкивается с необходимостью начисления дивидендов своим участникам и аукционерам. После проведения всех необходимых расчетов бухгалтеру необходимо отразить дивиденды и налоги с них в отчетности. Бухгалтерский учет зависит от того, кому выданы дивиденды и по какой ставке.

Инструкция

Ознакомьтесь с гл. 23 и гл.25 Налогового кодекса РФ, в которых устанавливается порядок начисления дивидендов. Отражение данных выплат в бухгалтерском учете и отчетности проводится по правилам ПБУ 9/99.

Рассчитайте налог, которым облагаются дивиденды. Для этого вначале определите ставку по ним. Для физических и юридических лиц, являющихся резидентами РФ, она устанавливается равной 9%. Для физических лиц нерезидентов ставка равна 30%, а для зарубежных предприятий – 15%. Сумма налога определяется умножением ставки на сумму выплаченных дивидендов.

Отразите в бухгалтерской отчетности начисление дивидендов. Так как дивиденды рассчитываются с нераспределенной прибыли предприятия, то их начисление будет отражаться на дебете счета 84. В корреспонденции их будет находиться счет 70 «Расчеты с персоналом по заработной плате» или счет 75.2 «Расчеты по выплате доходов с учредителями». Удержанные налоги проводятся на кредите счета 68 «Расчеты по налогам и сборам».

Выплата дивидендов отражается в зависимости от того, каким способом она проводилась. Если наличными средствами, то используется счет 50 «Касса», если безналичным расчетом, то счет 51 «Расчетный счет». Если предприятию были начислены дивиденды по акциям другой организации, то такой доход отражается на дебете счета 76 «Расчеты с разными дебиторами и кредиторами» и кредите счета 96 «Резервы предстоящих расходов».

Отнесите дивиденды к получению к прочим доходам предприятия по мере возникновения такой прибыли, согласно условиям договора или иного подтверждающего документа. Все операции по распределению дивидендов отражаются в отчетности в том налоговом периоде, когда они произошли. Другими словами, на дату принятия решения о выплате дивидендов собранием участников предприятия.

Источники:

- отчет по дивидендам

Дивиденды по акциям выплачиваются акционерными обществами ежеквартально, каждое полугодие, каждые девять месяцев или каждый год - в зависимости от политики акционерного общества. Дивиденды рассчитываются в зависимости от видов акций, их количества. Существуют случаи, когда общество не вправе выплачивать дивиденды.

Инструкция

Дивидендом называют часть прибыли акционерного общества на одну акцию, оставшуюся после выплаты всех налогов и взносов. Каждый инвестор, имеющий на дату составления реестра акционеров, имеет право на получение дивидендов. Прибыль по распределяется среди акционеров пропорционально в зависимости от количества и видов акций, которые они держат.

Стоит помнить, что акционерные общества не всегда вправе выплачивать . К примеру, акционерное общество не имеет права выплачивать дивиденды до оплаты (полной) уставного капитала, если оно имеет признаки банкротства или будет их иметь после выплаты дивидендов. Срок и порядок выплаты дивидендов общества определяются уставом общества или общего собрания его акционеров. Если срок в уставе не определен, то он считается равным 60 дням со дня принятия на общем собрании акционеров решения о выплате дивидендов.

Источники:

- рассчитать размер дивиденда по акциям

Бухгалтерский баланс является основной формой отчетности, которая характеризует финансовое состояние предприятия. Любую собственность, вложения, задолженность и убытки можно отразить в балансе и обратить в денежные средства. Если по итогам отчетного периода баланс оказался убыточным, то задуматься над источниками погашения необходимо заранее, тогда отчет будет иметь презентабельный вид.

Вам понадобится

- Баланс и убытки

Инструкция

Согласно Директиве все хозяйственные должны публиковать свой баланс для того, чтобы третьи лица могли получать достоверную информацию о состоянии организации. Обобщенная информация о движении и наличие денежных средств нераспределенной прибыли и непокрытого убытка отражается на 84 счете бухгалтерского баланса.

Убыток покрывается за счет резервного , прибыли лет, целевых взносов, и увеличения уставного капитала до размера . Убыток остается непокрытым только в том случае, если имеющихся источников для погашения недостаточно.При успешной деятельности организации часть прибыли остается в резерве на случай возникновения убытков в будущем: Дебет 84, Кредит 82.

На 99 счете «Прибыли и убытки » выводится дебетовое или кредитовое сальдо, которое до утверждения переносится на счет «Непокрытых убытков». Прибыль учитывается так: Дебет 99, Кредит 84. В случае убытка делается обратная : Дебет 84, Кредит 99. После того, как в следующем отчетном периоде на собрании собственников организации будет утверждено распределение прибыли, проводится реформация, цель которой сводится к со счета 84 целевых сумм. В таком случае делается зачисление на счет «Расчеты по выплате доходов»: Дебет 84, Кредит 75.

Когда на покрытие убытка направляется , которую когда-то зарезервировали, то делается проводка: Дебет 82, Кредит 84. Если направляется нераспределенная прибыль с прошлых периодов: Дебет 84, Кредит 84. Чтобы довести уставной до размера чистых активов: Дебет 80, Кредит 84. Собственники организации могут погасить за свой счет: Дебет 75, Кредит 84. Любые расходы организации должны списываться на 80 счет или включаться в стоимость активов.

Если убыточная организация в следующем отчетном периоде получит доход, то пока не будут погашены все убытки за прошлые отчетные периоды, дивиденды выплачиваться не могут.

Обратите внимание

Вследствие сомнительной кредитоспособности организации ни один банк не даст согласие на выдачу кредита, и поставщики откажутся поставлять продукцию без предоплаты.

Полезный совет

Прибыль, которая была потрачена во время отчетного периода, сразу же списывается, та часть прибыли, которой могут распоряжаться собственники отводится под реформацию.

Убыток - это отрицательный результат деятельности предприятия. На его образование влияют многие факторы, как внутренние, так и внешние. Убыток предприятия отражается в бухгалтерском балансе в конце года.

Инструкция

Стоит заметить, что убыток в отчетности сразу привлекает повышенное внимание со стороны налоговых органов и приводит к выездным проверкам предприятия. Налоговые органы требуют обосновать причину возникновения убытка о , поскольку он уменьшает или вовсе фактически ликвидирует налог на прибыль. Согласно ст. 252 НК РФ существуют два условия для признания расходов: экономическая обоснованность и документальное их подтверждение. Поэтому следует запастись необходимыми документами и справками, подтверждающими расходы и убытки.

Излюбленным способом сокрытия убытков предприятия является отнесение части расходов на счет 97 «Расходы будущих периодов». Однако не все затраты можно оставлять таким образом, возникают нарушения порядка бухгалтерского учета, что может привести к штрафным санкциям.

Учет убытка при общей системе бухгалтерского учета сводится к списанию и результатов его деятельности на Дебет счета 99 «Прибыли и убытки»:

- Кредит 90-9 ( по обычным деятельности за отчетный период);

- Кредит 91-9 (расчет результата по прочим операциям за отчетный период)По итогам прошедшего года проведите реформацию баланса, при которой сальдо субсчетов 90-1, 90-2, 90-3, 90-4, 90-9, 91-1, 91-2 должно равняться нулю.

Одновременно с закрытием налогового периода при убытках на предприятии необходимо отразить условный доход по налогу на прибыль, который рассчитывается как произведение на прибыль (20%) и суммарного сальдо по субсчетам 90-9 и 91-9. Полученную сумму отразите на субсчете «Условный доход по налогу на прибыль» счета 99.Проводка начисленной суммы должна иметь вид:

- Дебет счета 68 «Расчеты по налогу на прибыль - Кредит счета 99 субсчет «Условный доход по налогу на прибыль».

Одновременно следует сделать проводку на ту же сумму:

- Дебет 09 «Отложенные налоговые активы» - Кредит 68 субсчет «Расчеты по налогу на прибыль».

Условный доход квалифицируется как убыток, перенесенный на будущее, позволяющий уменьшать налогооблагаемую базу в следующих отчетных периодах, согласно ст. 283, гл.25 Налогового Кодекса РФ.

Вместе с текущим убытком при расчете результата деятельности предприятия и на прибыль можно учесть убытки, которые были получены в предыдущих налоговых периодах. Для этого применяются два правила (п.2 и3 ст.283 НК РФ): убытки переносятся не более чем на 10 лет и убытки погашаются в порядке его получения.

Для любого участника хозяйственного общества или акционера одним из самых важных событий является получение дивидендов. Это показатель того, что средства, вложенные в объект инвестирования, приносят доход. Дивиденды – часть прибыли, распределенной в пользу инвесторов, которая подлежит налогообложению при их выплате. Распределяется прибыль после утверждения акционерами годовой бухгалтерской отчетности.

Вам понадобится

- - акции отечественной или иностранной организации.

Инструкция

В случае если выплачивающая дивиденды организация сама получает доход от долевого участия в другой организации, налог, подлежащий удержанию, рассчитывается в другом порядке. Тогда из общей суммы, подлежащей распределению, вычитаются те дивиденды, которые подлежат выплате иностранной организации. После вычисляется между суммой исчислений и суммой дивидендов, которую получил налоговый агент за текущий отчетный период. Если разница оказывается положительной, то к ней применяется обязательство по оплате налога, а если ставка отрицательная - обязанность оплаты налога отсутствует.

Обратите внимание

Бухгалтерская отчетность акционерам должна предоставляться по прошествии 60 дней после окончания отчетного года.

Полезный совет

Если акционером компании является паевой инвестиционный фонд, то налог с дохода от выплаты дивидендов не удерживается, так как такая организация не является юридическим лицом.

В конце отчетного года бухгалтер каждого предприятия заполняет отчет о прибылях и убытках. Этот документ заполняется по форме №2, утвержденной законодательством.

Вам понадобится

- компьютер, интернет, бумага А4, принтер, данные счетов бухгалтерской баланса, калькулятор

Инструкция

Введите идентификационный номер налогоплательщика и код постановки на учет в налоговом органе вашего предприятия на бланке отчета.

Вычислите разницу между кредитовым оборотом субсчета «Выручка» 90 и дебетовыми оборотами субсчетов «Налог на добавленную стоимость», «Акцизы», «Экспортные пошлины» счета 90 и заполните строку отчета «Выручка (за минусом НДС и акцизов)». Необходимо внести сумму выручки за налоговый период отчетного года и соответствующий налоговый период предыдущего года.

Рассчитайте дебетовый оборот по субсчету «Себестоимость продаж» счета 90, вычислите разницу между фактической и нормативной себестоимостью и заполните строку «Себестоимость продаж». Если сумма фактической себестоимости превышает сумму нормативной, то фактическая сумма себестоимости прибавляется к обороту себестоимости, если оказывается ниже нормативной, то вычитается из оборота себестоимости. Аналогично заполняется сумма себестоимости за отчетный год и предыдущий.

Вычислите разницу между выручкой организации и себестоимостью продаж и заполните строку отчета «Валовая прибыль» за налоговый период отчетного года и аналогичный период предыдущего года.

Рассчитайте прибыль путем вычитания из суммы выручки предприятия суммы себестоимости продаж, коммерческих и управленческих расходов. Заполните соответствующую строку отчета за отчетный и предыдущий год. Если величина получилась положительная, соответственно предприятие получило прибыль от своей деятельности, если отрицательная - , который необходимо вписать в строку со знаком и занести в круглые скобки.

Заполните строку « к получению» из дебетового оборота соответствующих субсчетов по счету 91, «проценты к уплате» из кредитового оборота субсчетов того же счета, где отражены проценты к уплате. Данные для строки «прочие доходы» возьмите из кредитового оборота субсчетов счета 91, где отражены прочие доходы организации без НДС, для заполнения строки «прочие расходы» - из дебетового оборота субсчетов того же счета, где отражены прочие расходы предприятия, «доходы от участия в других

- налогообложение сумм;

- выплата дивидендов;

- перечисление налогов;

Примечание от автора!

-

Примечание!

Налогообложение выплат

Примечание! Если организация является получателем части собственных дивидендов, может быть уменьшена налогооблагаемая база при расчете налога на прибыль при уменьшении общей суммы, выделенной для распределения между участниками компании.

Проводки по начислению и выплате дивидендов

Налогооблагаемая база в этом случае будет рассчитана следующим образом: сумма к выдаче минус сумма полученных дивидендов.

Невостребованные суммы

Дт70,75 Кт84.

Практический пример

Примечание!

- Дт99 Кт84.

- Дт84 Кт75.02.

- Дт75.02 Кт68.

- Дт84 Кт70.

- Дт70 Кт68.

- Дт84 Кт82.

- Дт75.02 Кт51.

- Дт70 Кт51.

- Дт68 Кт51.

Следует иметь в виду!

Виктор Степанов, 2018-06-05

Вопросы и ответы по теме

Справочные материалы по теме

Бухгалтерское сопровождение операций, связанных с распределением части чистой прибыли организации между учредителями, осуществляется в следующей последовательности:

- формирование информации о размере нераспределенной чистой прибыли;

- принятие решения общим собранием собственников (акционеров) о суммах и сроках выплат;

- начисление дивидендов обособленно по каждому участнику;

- налогообложение сумм;

- выплата дивидендов;

- перечисление налогов;

- списание невостребованных сумм.

Под дивидендами понимается часть чистой прибыли юридического лица (акционерных обществ или ООО), которая является доходом учредителей (акционеров). Они распределяются между участниками пропорционально долям, которыми они владеют в компании.

Периодичность выплат и величина нераспределенной прибыли, подлежащей выплате собственникам, определяются на общем собрании акционеров (учредителей ООО) и прописаны в уставе организации. Порядок выплат может быть изменен: корректировки регистрируются в Уставе компании и регистрируются в ИФНС. По итогам собрания составляется протокол, на основе которого начинается распределение доходов. Выплаты могут осуществляться ежеквартально, по окончании полугода или результатам года.

Примечание от автора! Законодательно закреплен максимальный срок на распределение чистой прибыли между собственниками - не более 60 дней со дня принятия решения на общем собрании (даты протокола); не более 10 дней для выплат номинальным акционерам и доверительным управляющим и не более 25 дней остальным акционерам в АО.

Бухгалтерский учет нераспределенной чистой прибыли ведется нарастающим итогом на сч. 84. Он является активно-пассивным: дебетовое сальдо - наличие непокрытого убытка по результатам деятельности фирмы, кредитовый остаток - часть чистой прибыли, подлежащая последующему распределению (после выплаты всех необходимых налогов и взносов).

Основные проводки по начислению и выплате дивидендов

Учет выплат дивидендов зависит от статуса учредителя:

- Учредители компании - физические лица, являющиеся сотрудниками компании: взаиморасчеты по начисляемым суммам отображаются в бухгалтерском учете фирмы в корреспонденции со сч. 70, к которому может быть открыт дополнительный учет для распределения выплат сотрудников.

Дт84 Кт70 - начисление дивидендов из чистой прибыли компании.

Дт70 Кт50,51 - выплата наличных или безналичное перечисление средств учредителям.

Примечание! Мониторинг сумм, собираемых на сч.

Проводки по учету дивидендов

70 осуществляется обособленно по каждому сотруднику организации для углубленной оценки взаиморасчетов с персоналом.

- Учредители компании - физические лица, не являющиеся сотрудниками организации, и юридические лица: учет взаиморасчетов с собственниками осуществляется на сч. 75, к которому открывается отдельный активно-пассивный субсчет.

Дт84 Кт75.02 - начисление дивидендов на основании общего собрания акционеров ил учредителей ООО.

Дт75.02 Кт50,51 - выплата начисленных сумм.

Налогообложение выплат

Так как дивиденды представляют собой доход учредителей (физических и юридических лиц), то данные выплаты облагаются налогом на доходы в соответствии с действующим законодательством:

- Учредители — физические лиц: НДФЛ 13% для граждан РФ и 15% с сумм, причитающимся иностранным гражданам.

- Учредители - юридические лица: суммы облагаются налогом на прибыль в размере 13% для созданных в России компаний и 15% с дивидендов иностранных компаний.

Примечание!

На основании протокола распределения чистой прибыли между участниками юридического лица необходимо сразу рассчитать налоги, так как их перечисление осуществляется не позднее рабочего дня, следующего за выплатой.

Бухгалтерский учет налогов осуществляется на сч. 68 по соответствующим субсчетам:

- Дт70 Кт68 - начисление НДФЛ по выплатам учредителям - сотрудникам фирмы.

- Дт75 Кт68 - начисление налогов по остальным учредителям.

- Дт68 Кт51 - перечисление налогов в ИФНС России.

Невостребованные суммы

Бывают ситуации, когда участник общества не получил причитающиеся ему суммы дивидендов в срок. Потребовать выплаты он имеет право в течение 3 последующих лет (срок может быть продлен до 5 лет, если данное определено Уставом общества) со дня подписания протокола в акционерных обществах или завершения 60-дневного срока после принятия решения в обществах с ограниченной ответственностью.

Если участник не востребовал данные суммы в течение 3-5 лет, то они переводятся в состав чистой прибыли компании:

Дт70,75 Кт84.

Практический пример

По результатам 2018 года в ООО «Компас» был определен размер нераспределенной чистой прибыли: 100 тыс. рублей. На ежегодном собрании учредителей общества было принято следующее решение: распределить между 3 учредителями 60 тыс. рублей по 20 тыс. рублей каждому, так как они имеют одинаковые доли в обществе. Остальную сумму средств перевести в резервный фонд.

Примечание! Один из учредителей является генеральным директором фирмы, и с ним заключен трудовой договор.

Бухгалтерские проводки по операциям:

- Дт99 Кт84.

100 тыс. рублей - отображена нераспределенная часть чистой прибыли.

- Дт84 Кт75.02.

20 тыс. рублей - начислены дивиденды для выплаты 1 учредителю.

20 тыс. рублей — начислены дивиденды для выплаты 2 учредителю.

- Дт75.02 Кт68.

5 200 рублей - начислен НДФЛ, который будет удержан.

- Дт84 Кт70.

20 тыс. руб. - начислена выплата учредителю - генеральному директору компании.

- Дт70 Кт68.

2 600 рублей - начислен НДФЛ, который будет удержан.

- Дт84 Кт82.

рублей - пополнение резервного фонда за счет чистой прибыли фирмы.

- Дт75.02 Кт51.

34 800 рублей - денежные средства были перечислены учредителям.

- Дт70 Кт51.

17 400 рубоей - дивиденды генерального директора были перечислены на его текущий банковский счет.

- Дт68 Кт51.

7 800 рублей - налог уплачен в ИФНС.

Учет дивидендов у получателя - юридического лица

Дт76 Кт91 - начисление причитающихся к получению выплат (дата проводки - дата принятия решения о распределении чистой прибыли).

Следует иметь в виду! Суммы причитающихся дивидендов необходимо отражать за вычетом налога на прибыль, который будет удержан организацией - налоговым агентом.

Дт51 Кт76 - фактическое получение средств.

Виктор Степанов, 2018-06-05

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Справочные материалы по теме

Бухгалтерское сопровождение операций, связанных с распределением части чистой прибыли организации между учредителями, осуществляется в следующей последовательности:

- формирование информации о размере нераспределенной чистой прибыли;

- принятие решения общим собранием собственников (акционеров) о суммах и сроках выплат;

- начисление дивидендов обособленно по каждому участнику;

- налогообложение сумм;

- выплата дивидендов;

- перечисление налогов;

- списание невостребованных сумм.

Под дивидендами понимается часть чистой прибыли юридического лица (акционерных обществ или ООО), которая является доходом учредителей (акционеров). Они распределяются между участниками пропорционально долям, которыми они владеют в компании.

Периодичность выплат и величина нераспределенной прибыли, подлежащей выплате собственникам, определяются на общем собрании акционеров (учредителей ООО) и прописаны в уставе организации. Порядок выплат может быть изменен: корректировки регистрируются в Уставе компании и регистрируются в ИФНС. По итогам собрания составляется протокол, на основе которого начинается распределение доходов. Выплаты могут осуществляться ежеквартально, по окончании полугода или результатам года.

Примечание от автора! Законодательно закреплен максимальный срок на распределение чистой прибыли между собственниками - не более 60 дней со дня принятия решения на общем собрании (даты протокола); не более 10 дней для выплат номинальным акционерам и доверительным управляющим и не более 25 дней остальным акционерам в АО.

Бухгалтерский учет нераспределенной чистой прибыли ведется нарастающим итогом на сч. 84. Он является активно-пассивным: дебетовое сальдо - наличие непокрытого убытка по результатам деятельности фирмы, кредитовый остаток - часть чистой прибыли, подлежащая последующему распределению (после выплаты всех необходимых налогов и взносов).

Основные проводки по начислению и выплате дивидендов

Учет выплат дивидендов зависит от статуса учредителя:

- Учредители компании - физические лица, являющиеся сотрудниками компании: взаиморасчеты по начисляемым суммам отображаются в бухгалтерском учете фирмы в корреспонденции со сч. 70, к которому может быть открыт дополнительный учет для распределения выплат сотрудников.

Дт84 Кт70 - начисление дивидендов из чистой прибыли компании.

Дт70 Кт50,51 - выплата наличных или безналичное перечисление средств учредителям.

Примечание! Мониторинг сумм, собираемых на сч. 70 осуществляется обособленно по каждому сотруднику организации для углубленной оценки взаиморасчетов с персоналом.

- Учредители компании - физические лица, не являющиеся сотрудниками организации, и юридические лица: учет взаиморасчетов с собственниками осуществляется на сч. 75, к которому открывается отдельный активно-пассивный субсчет.

Дт84 Кт75.02 - начисление дивидендов на основании общего собрания акционеров ил учредителей ООО.

Дт75.02 Кт50,51 - выплата начисленных сумм.

Налогообложение выплат

Так как дивиденды представляют собой доход учредителей (физических и юридических лиц), то данные выплаты облагаются налогом на доходы в соответствии с действующим законодательством:

- Учредители — физические лиц: НДФЛ 13% для граждан РФ и 15% с сумм, причитающимся иностранным гражданам.

- Учредители - юридические лица: суммы облагаются налогом на прибыль в размере 13% для созданных в России компаний и 15% с дивидендов иностранных компаний.

Примечание! Если организация является получателем части собственных дивидендов, может быть уменьшена налогооблагаемая база при расчете налога на прибыль при уменьшении общей суммы, выделенной для распределения между участниками компании. Налогооблагаемая база в этом случае будет рассчитана следующим образом: сумма к выдаче минус сумма полученных дивидендов.

На основании протокола распределения чистой прибыли между участниками юридического лица необходимо сразу рассчитать налоги, так как их перечисление осуществляется не позднее рабочего дня, следующего за выплатой.

Бухгалтерский учет налогов осуществляется на сч.

Учет выплаченных и полученных дивидендов в "1С:Бухгалтерии 8" ред. 3.0

68 по соответствующим субсчетам:

- Дт70 Кт68 - начисление НДФЛ по выплатам учредителям - сотрудникам фирмы.

- Дт75 Кт68 - начисление налогов по остальным учредителям.

- Дт68 Кт51 - перечисление налогов в ИФНС России.

Невостребованные суммы

Бывают ситуации, когда участник общества не получил причитающиеся ему суммы дивидендов в срок. Потребовать выплаты он имеет право в течение 3 последующих лет (срок может быть продлен до 5 лет, если данное определено Уставом общества) со дня подписания протокола в акционерных обществах или завершения 60-дневного срока после принятия решения в обществах с ограниченной ответственностью.

Если участник не востребовал данные суммы в течение 3-5 лет, то они переводятся в состав чистой прибыли компании:

Дт70,75 Кт84.

Практический пример

По результатам 2018 года в ООО «Компас» был определен размер нераспределенной чистой прибыли: 100 тыс. рублей. На ежегодном собрании учредителей общества было принято следующее решение: распределить между 3 учредителями 60 тыс. рублей по 20 тыс. рублей каждому, так как они имеют одинаковые доли в обществе. Остальную сумму средств перевести в резервный фонд.

Примечание! Один из учредителей является генеральным директором фирмы, и с ним заключен трудовой договор.

Бухгалтерские проводки по операциям:

- Дт99 Кт84.

100 тыс. рублей - отображена нераспределенная часть чистой прибыли.

- Дт84 Кт75.02.

20 тыс. рублей - начислены дивиденды для выплаты 1 учредителю.

20 тыс. рублей — начислены дивиденды для выплаты 2 учредителю.

- Дт75.02 Кт68.

5 200 рублей - начислен НДФЛ, который будет удержан.

- Дт84 Кт70.

20 тыс. руб. - начислена выплата учредителю - генеральному директору компании.

- Дт70 Кт68.

2 600 рублей - начислен НДФЛ, который будет удержан.

- Дт84 Кт82.

40 тыс. рублей - пополнение резервного фонда за счет чистой прибыли фирмы.

- Дт75.02 Кт51.

34 800 рублей - денежные средства были перечислены учредителям.

- Дт70 Кт51.

17 400 рубоей - дивиденды генерального директора были перечислены на его текущий банковский счет.

- Дт68 Кт51.

7 800 рублей - налог уплачен в ИФНС.

Учет дивидендов у получателя - юридического лица

Дт76 Кт91 - начисление причитающихся к получению выплат (дата проводки - дата принятия решения о распределении чистой прибыли).

Следует иметь в виду! Суммы причитающихся дивидендов необходимо отражать за вычетом налога на прибыль, который будет удержан организацией - налоговым агентом.

Дт51 Кт76 - фактическое получение средств.

Виктор Степанов, 2018-06-05

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Справочные материалы по теме

Бухучет дивидендов

“Бухгалтерия и кадры“, 2008, N 5

БУХУЧЕТ ДИВИДЕНДОВ

Ни одна хозоперация не обходится без бухучета. Выплата и получение дивидендов не исключение. Давайте разберемся, какие проводки должны быть сделаны в бухучете компании, распределившей дивиденды, и организации-учредителя.

Выдаем дивиденды…

Источником выплаты дивидендов является чистая прибыль, полученная компанией. Для обобщения информации о ее наличии и движении предназначен счет 84 “Нераспределенная прибыль (непокрытый убыток)“. А для отражения всех расчетов с учредителями предназначен одноименный счет 75. При этом операции по выплате дивидендов здесь нужно учитывать обособленно на специальном субсчете 75-2 “Расчеты по выплате доходов“. Таким образом, по итогам общего собрания, на котором было принято решение о направлении части прибыли на выплату дивидендов, бухгалтер должен сделать следующую проводку по каждому учредителю:

Дебет 84 Кредит 75-2

— начислены дивиденды участникам (акционерам).

Однако из этого правила есть исключение: если учредителями являются сотрудники организации, начисление им дивидендов нужно отражать по кредиту счета 70 “Расчеты с персоналом по оплате труда“. Проводка при этом будет такой:

Дебет 84 Кредит 70

— начислены дивиденды сотрудникам, являющимся учредителями.

Такими проводками отражают начисление как годовых, так и промежуточных дивидендов. Заметим, что при составлении баланса сумму промежуточных дивидендов, выплаченных в течение года, в разделе “Капитал и резервы“ нужно отражать обособленно (Письмо Минфина России от 19 декабря 2006 г. N 07-05-06/302). Выполняя функции налогового агента, организация должна удержать и перечислить в бюджет налог на прибыль (если учредитель — организация) или НДФЛ (если учредитель — физлицо). Учредитель же получит дивиденды за минусом налога (за исключением случаев, когда учредителями выступают неплательщики налога на прибыль).

Эти операции бухгалтер должен отразить так:

Дебет 75-2 (70) Кредит 68, субсчет “Расчеты по налогу на прибыль“ (субсчет “Расчеты по НДФЛ“),

— удержан налог с дивидендов;

Дебет 68, субсчет “Расчеты по налогу на прибыль“ (субсчет “Расчеты по НДФЛ“), Кредит 51

— перечислен налог в бюджет;

Дебет 75-2 (70) Кредит 51 (50, 52)

— выплачены дивиденды учредителю.

…и получаем

Для фирмы-учредителя полученные дивиденды — прочие доходы (п. 7 ПБУ 9/99, утвержденного Приказом Минфина России от 6 мая 1999 г. N 32н). Если, конечно, участие в уставных капиталах других организаций не является для компании предметом деятельности. В таком случае дивиденды будут выручкой (п. 5 ПБУ 9/99). Получение дивидендов отражают с использованием счета 76 “Расчеты с разными дебиторами и кредиторами“. Для этих целей здесь предусмотрен специальный субсчет 76-3 “Расчеты по причитающимся дивидендам и другим доходам“. Фирма-учредитель должна признавать дивиденды прочим доходом на дату принятия общим собранием участников решения об их выплате (п.

Дивиденды начисление и выплата проводки в бухучете 1с 8 3

16 ПБУ 9/99). При этом в бухучете нужно сделать проводку:

Дебет 76-3 Кредит 91-1

— отражены причитающиеся к получению дивиденды.

Как разъяснил Минфин России в Письме от 19 декабря 2006 г. N 07-05-06/302, поступления в виде дивидендов признаются доходами в сумме за минусом суммы налога, удерживаемого налоговым агентом.

Фактическое поступление дивидендов отражают так:

Дебет 51 (52) Кредит 76-3

— получены дивиденды.

Т.Семенихина

Эксперт журнала

Подписано в печать

28.04.2008

Стоит отметить, что, если компания выплачивает в 2018 году дивиденды за прошлые отчетные периоды, например, за 2013 год, то обложение соответствующих доходов все равно происходит по ставке 13%. Датой фактической выплаты дивидендов является день перечисления на счета физических лиц. Особенности перечисления Налог по НДФЛ списывается в день выдачи дивидендов. В начале 2018 года был изменен фактический срок выплат налога со всех категорий доходов. Теперь налоговый сбор перечисляется в установленный уровень бюджета в дату, которая следует сразу же за днем выплаты дохода. При выплате рассматриваемого сбора каждая организация должна позаботиться об оформлении специального платежного поручения.

Бухгалтерский учет дивидендов в 2018: проводки пример начисление

Стоит отметить, что ставка КБК и аутентичный код будут одинаковыми как для отечественных, так и для иностранных компаний.

Онлайн журнал для бухгалтера

В 2018 году необходимо указывать: Для первого вида пени:182 101 010401 2100110; Для второго: 182 101 010501 2100110; Для последнего: 182 101 010601 2100110. По сути, КБК каждого вида отличается одной цифрой. Стоит быть предельно внимательным при заполнении. Некоторые важные моменты по оплате пени: Реквизиты получателя идентичны реквизитам налоговой инспекции, в которую совершаются стандартные платежи; Если в требовании на уплату пени не указан УИН (УИП) – следует указать «0»; Следует указывать КБК за тот период, в котором оплачивается пеня (например, пеня начислена до 2018, а оплата производится в 2018.

Тогда плательщик указывает КБК на текущий период). Сложный термин «платежное поручение» можно толковать как поручение для перечисления некоторой суммы на счет налоговой системы для оплаты налога. Используется такое поручение во всех видах расчетов.

Кбк по ндфл с дивидендов в 2018 году: образец платежного поручения

Для случая о выданных дивидендах в справке указывается:

- протокол решения собрания;

- суммы, распределённые между акционерами;

- сумма налога с каждого;

- обязательство бухгалтера выплатить итоговую сумму.

В том случае, когда выплата не производится, а это также определяет собрание акционеров, и их решение должно быть объективным, основанным на том, что компания:

- не принесла никакой прибыли в течение указанного периода;

- выплаты учредителям приведут к банкротству, что противоречит законодательству;

- сами учредители в указанный период отказываются по каким-то причинам от получения законно заработанных ими средств.

В том и другом случае составляется официальный документ от имени компании, который станет основанием для дальнейшей деятельности акционеров или учредителей.

Платежное поручение по ндфл в 2018 году: образец

Но если компании все-таки придется уплатить пени или штрафы, то КБК будет уже иной. Поэтому давайте обратимся к таблице, где мы собрали все КБК, действующие в 2018 году, которые могут вам пригодиться, если речь идет о НДФЛ с дивидендов. Что уплачиваем КБК по НДФЛ с дивидендов* НДФЛ с дивидендов 182 1 01 02010 01 1000 110 Пени по НДФЛ с дивидендов 182 1 01 02010 01 2100 110 Проценты по НДФЛ с дивидендов 182 1 01 02010 01 2200 110 Штрафы по НДФЛ с дивидендов 182 1 01 02010 01 3000 110 *Спешим отметить, что точно такие же КБК нужно указывать компании в платежном поручении во всех случаях, если речь идет о перечислении НДФЛ.

Ставка НДФЛ с дивидендов в 2018 году Прежде чем перейти к заполнению платежного поручения на уплату НДФЛ с дивидендов, разберемся со ставкой налога.

Особенности и примеры ндфл с дивидендов

Внимание

Что такое дивиденды - это проценты от чистой прибыли, с которой уплачены уже все налоги, распределенные между учредителями компании, ее участниками или акционерами. Таким образом, для ФНС дивиденды - это такой же доход, с которого берется подоходный налог. Это значит, что на НДФЛ с дивидендов распространяются все те же положения, что и на подоходный с зарплаты или иных выплат.

Поэтому и КБК по НДФЛ с дивидендов, который вы ставите в платежном поручении, совпадает с КБК по НДФЛ. Ставка НДФЛ с дивидендов:

- для резидентов РФ (лица, находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев) - 13%;

- для нерезидентов - 15%.

КБК по НДФЛ с дивидендов в платежном поручении 2018 года: образец Приступая к образцу платежного поручения с КБК по НДФЛ с дивидендов, рассмотрим один пример, который потом и внесем в платежку. Пример. Ю.Д.

Выплата дивидендов учредителям ооо в 2018 году: пошаговая инструкция

Данный факт является особенно удобным для крупных организаций, ведь безналичный перевод денег существенно экономит рабочее время. Одним из моментов, который часто выпускается из вида является поле 4 «дата заполнения». Заполнение этого поля является несложным. Для того чтобы правильно проставить дату, необходимо знать точные сроки уплаты налога, на который составляется поручение.

В соответствии с действующим федеральным законодательством такие выплаты могут приниматься за прибыль также, как, например, доход от продажи транспортного средства или любого другого имущественного объекта. Выплаты производятся в ежегодном порядке. В некоторых случаях могут быть установлены прочие временные рамки, например, раз в квартал. Важно помнить о том, что от количества дат выплаты дивидендов напрямую зависит то, сколько раз выплачивается налог на доходы физических лиц.

Главные моменты Облагаются ли В качестве непосредственных учредителей компании или предприятия могут выступать любые физические лица. С начала января 2015 года актуальная ставка по НДФЛ полностью соответствует действующей зарплатной ставке.

Платежное поручение дивиденды в 2018 году образец

Но если в самих законодательных актах предприятия есть обязательное условие постановки печати на таком документе, то это следует осуществить. Перечень документов для выплаты Необходимо, чтобы в обязательном порядке были такие документы как:

- протокол общего собрания учредителей (акционеров) или же решение учредителя о выплате;

- приказ за подписью всех ответственных лиц, т.

е. руководителя компании, бухгалтера;

- баланс средств;

- отчет о том, какие были за год прибыли, а также убытки;

- и еще один отчет о движении капитала и всех денежных средств в течение года;

- приложение к бухгалтерскому балансу и пояснительная записка.

Все эти документы необходимо собрать в один пакет, который станет основанием для перечисления заработанных акционером или учредителем средств.

Непосредственную ответственность, в каждом конкретном случае, несет само ООО из-за того, что компания является официальным налоговым агентом. Условия для иностранцев Если выплата дивидендов производится в пользу тех участников, которые являются нерезидентами Российской Федерации, налоговый сбор будет рассчитываться по следующей формуле, установленной статьями 214, 224 и 275 Налогового Кодекса РФ: Нд = Диност х 15% Где: Нд Налоговый сбор от дивидендов. Диност Сумма дивидендов, которая была выплачена в пользу иностранного участника.

15% Актуальная налоговая ставка для нерезидентов. Важно иметь ввиду факт того, что иностранный гражданин может быть резидентом того иностранного государства, у которого с Россией заключено специальное соглашение и ликвидации порядка двойного налогообложения. В таком случае может применяться пониженная или нулевая налоговая ставка.

Дата заполнения может выглядеть следующим образом:МС.(КВ.; ПЛ.; ГД.)ХХ.ГГГГ, где: МС – соответствует порядковому номеру месяца; КВ – номеру квартала; ПЛ – первому или второму полугодию; ГД – отчетному году. Часто у лиц, которые несут ответственность за работу с документами возникает вопрос о том, что же случится, если в вышеприведенном поле окажется ошибка. На самом деле ничего плохого не произойдет. Все средства будут переведены по указанным реквизитам.

При этом каждый представитель имеет право уточнить дату в платежке. Для этого необходимо подать соответствующее заявление. Правила заполнения платежного поручения в 2018 году, образец по НДФЛ утверждены Банком России.

Какие проводки отражают начисление дивидендов в 2018 году

Начисление дивидендов в программе 1С 8.3 Бухгалтерия 8.3

Фактически, дивиденды – это, ради чего работает предприятие, точнее собственник(ки) предприятия. Это та часть прибыли, которая делится между учредителями, в соответствии их доли участия.

Дивиденды – это доход физического или юридического лица. Поэтому на дивиденды (в случае с физическим лицом) накладывается Налог на доходы с физических лиц (НДФЛ). И это начисление мы тоже проделаем. По другому, это часть чистой прибыли.

На данный момент в нашем учете есть пять ставок НДФЛ:

- 13% - самая основная и распространенная. Взимается с физических лиц Российской Федерации, получивших доход

- 9% - самая простая и маленькая ставка. Накладывается на доход физических лиц, имеющих долю от деятельности третьих лиц

- 15% - берется с доходов с лиц, не имеющих гражданство в России, но получающие доход от Российских компаний в качестве соинвесторов, либо инвесторов

- 30% - берется с доходов с лиц, не входящих в предыдущий пункт

- 35% - НДФЛ с доходов выигрышей и банковских процентов, если это не превышает установленный законом лимит

Рассмотрим пошаговую инструкцию, как выплачивать и начислять дивиденды в программе 1С 8.3 Бухгалтерия 3.0, а так же как оформить с этого дохода НДФЛ учредителей. Инструкция будет аналогичной и для начисления дивидендов в 1С 8.2.

Начисление дивидендов проводками документом 1С «Операция»

Сразу стоит заметить, что специального документа что бы начислить дивиденды в 1С 8.3 Бухгалтерия нет, поэтому будем делать это вручную.

Там выберем через кнопку «Создать» пункт «Операция«. Вот как это выглядит:

Проводки по начислению дивидендов в 1С

Проводки по дивидендам в 1С выглядит так:

- Если в программе ведется учет по нескольким организациям, то нужно будет ввести организацию. Далее нужно ввести общую сумму операции и содержание операции.

- Содержание: «Дивиденды, начисление. Физическое лицо (исключая сотрудников организации)». Дт: 84, Кт: 75 (субконто зависит от специфики каждой организации).

- Содержание: Удержан НДФЛ. Физическое лицо. лиц – сотрудник организации. Дивиденды могут начисляться и сотруднику организации. НДФЛ может так же удерживаться с сотрудника. В этом случае вместо 75-го счета следует применять 70-й счет.

- И наконец, проводки по выплате дивидендов: Дт: 75.2, Кт: 50, 51, 52 (можно оформить с помощью кассовых или банковских документов).

Пример операции начисления:

Учет НДФЛ тоже вводится вручную, посредством операции (можно использовать тот же документ).

По материалам: programmist1s.ru