Эта статья касается перехода на онлайн-кассы с 1 июля 2017 года. Эта дата – начало очередного этапа внедрения электронных аппаратов контрольно-кассовой техники, передающей в ФНС через Интернет сведения о продажах. Действительно ли все организации и ИП обязаны перейти на онлайн-кассы с 1 июля 2017 года? Давайте выяснять.

Новый закон об онлайн кассах

Что же произойдет с 1 июля 2017 года? Нежели с этой даты уже нельзя будет торговать без онлайн-касс? А что делать тем, кто ЕНВД, УСН или патенте? Расскажем далее.

Поэтапное внедрение новых касс

Законодатели решили, что переходить на обязательное применение онлайн-касс нужно поэтапно. Поясним суть этих этапов.

Этап 1: с 1 февраля до 30 июня 2017 года

В этот период допускается кассы старого образца с ЭКЛЗ, которые организации и индивидуальные предприниматели зарегистрировали и поставили на учет в ИФНС до 1 февраля 2017 года. С 1 февраля зарегистрировать «старую» кассу уже нельзя.

Этап 2: с 31 марта 2017 года

С 31 марта 2017 года все продавцы алкогольной продукции, в том числе при продаже пива и пивных напитков, обязаны работать с ККТ. Формы бизнеса (компания или индивидуальный предприниматель) и система налогообложения (ЕНВД, упрощенная система налогообложения и патентная система налогообложения) значения не имеют. См. « ».

Этап 3: с 1 июля 2017 года

С этой даты все продавцы (организации и ИП) обязаны применять только онлайн-кассы. Для этого необходимо заключить договор с оператором фискальных данных и передавать данные о расчетах в ИФНС через сеть Интернет. Однако законодатели предусмотрели некоторых послабления для некоторых категорий бизнес. Так, перейти на онлайн кассы Из этого правила есть исключения.

Этап 4: с 1 июля 2018 года

Некоторые компании и индивидуальные предприниматели вправе перейти на онлайн-кассы с 1 июля 2018 года. С этой даты на онлайн кассы обязаны перейти:

- организации и ИП, применяющие ЕНВД;

- бизнесмены, применяющие патентную систему налогообложения. на патентной системе налогообложения.

- организации и ИП, выполняющие работы или оказывающие услуги для населения населению;

- владельцы торговых аппаратов.

При каких продажах с 1 июля применять онлайн-кассы

Организации и индивидуальные предприниматели, попадающие под 3 этап перехода на онлайн-кассы, с 1 июля 2017 года обязаны применять кассовую технику с передачей данных в ФНС через Интернет при следующих продажах (ст. 1.1, п. 1 ст. 1.2 Федерального закона № 54-ФЗ <О кассовой технике>):

- прием денежных средств за товары, работы или услуги;

- выплата денежных средств за возвращенный товар;

- выплата денежных средств населению при приеме у них металлолома, драгоценных металлов и драгоценных камней;

- прием ставок и выплата денежного выигрыша, если организация организует и проводит азартные игры;

- прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, прием лотерейных ставок;

- выплата денежного выигрыша, если компания организует и проводит лотереи.

Стоит заметить, что продавцы обязаны выдавать новые онлайн-чеки, в том числе, в случаях.

Новый закон о ККМ в 2017 году

Новый закон о ККМ в 2017 году

Согласно закону о ККМ в 2017 году, вступившему в силу в прошлом году, все предприниматели, осуществляющие торговлю на территории России, обязаны начать использовать кассы нового образца в установленные 54-ФЗ сроки.

Что нового в онлайн-кассах?

Новые устройства имеют встроенный фискальный накопитель, благодаря которому производится передача данных о каждой реализации сначала в ОФД, а потом на сервера налоговой. Таким же образом произойдет трансфер чека, если потребитель потребует его после своей покупки.

Еще одно нововведение закона о ККМ в 2017 году – все онлайн-кассы работают через интернет, поэтому следует позаботиться о подключении к сети до того, как будет установлен новый аппарат. Эксперты рекомендуют отдавать предпочтение проводным сетям, гарантирующим бесперебойную связь, ведь от нее будет зависеть скорость обслуживания в магазине.

Операторы фискальных данных – кто они?

ОФД – новый посредник в цепочке продаж. Эти организации будут отвечать за оперативный и бесперебойный сбор, хранение и трансфер данных, которые приходят с различных онлайн-касс розничных магазинов, в налоговую. Согласно закону о ККМ в 2017 году предприниматель вправе самостоятельно выбрать оператора фискальных данных, с которым он хотел бы работать. Для этого необходимо заключить с ОФД договор и оплатить его услуги.

Останутся ли прежними чеки?

Основной кассовый документ тоже претерпел некоторые изменения. Так, по закону о ККМ в 2017 году в каждом чеке должна быть отдельно выделена величина НДС на каждый товар и на всю покупку целиком.

- Начиная с 01/02/17 г. налоговая в одностороннем порядке прекращает регистрацию старых аппаратов. С этого момента все предприниматели, которые хотят зарегистрировать новые устройства, должны приобретать исключительно онлайн-кассы;

- После 01/07/17 г. все торговые предприятия независимо от применяемого у них режима налогообложения (ИП, ОСНО или УСН), обязаны поменять все старые кассы на устройства нового образца. Следовательно, у предпринимателей осталось меньше полугода, чтобы заменить парк машин, используемых в их магазинах. Учитывая, что в среднем процесс занимает от полутора до двух месяцев, время уже поджимает и пора браться за замену контрольно-кассовой техники;

- 01/07/18 г. – это контрольная дата для перехода на онлайн-кассы ИП на патенте, а также компаний и ИП, применяющих ЕНВД.

Таким образом, дата, когда ни один магазин не сможет легально использовать кассы старого образца, стремительно приближается. Необходимо иметь в виду, что с 1 июля этого года ФНС оставляет за собой право в одностороннем порядке снять с учета все старые аппараты, следовательно, их дальнейшая эксплуатация будет незаконной.

ФНС, в свою очередь, чтобы избежать излишнего ажиотажа вокруг закона о ККМ в 2017 году, организовала новую услугу на своей сайте (www.nalog.ru) . Теперь поставить на учет новую кассовую аппаратуру можно удаленно, через специальный сервис, доступный в личном кабинете налогоплательщика.

Исключения из закона о ККМ в 2017 году

Не все компании обязаны переходить на онлайн-кассы и менять что-то в привычном режиме торговли. Если вы занимаетесь продажей ценных бумаг, проездных талонов, мороженым или б/а напитками в киосках, овощей вразвал и т.д., то требования 54-ФЗ вас не коснутся.

C 2017 года организации и предприниматели должны применять онлайн кассы. Соответствующий Закон вступил в силу в июле 2016 года (ч. 1 ст. 7 Закона от 03.07.2016 N 290-ФЗ). Но переход на онлайн кассы происходил постепенно.

Закон об онлайн кассах: в чем суть

Закон обязывает организации и ИП применять модели ККТ с фискальными накопителями данных (ст. 1.1 Закона от 22.05.2003 N 54-ФЗ). С помощью новых ККТ сведения о проведенных операциях с наличными или с использованием электронных средств платежа будут передаваться через операторов фискальных данных в налоговые органы в онлайн-режиме. По Закону об онлайн кассах, чтобы стать таким оператором, российская организация должна получить соответствующее разрешение на обработку фискальных данных.

Соответственно, сегодня многим организациям и ИП приходится приобретать такие онлайн кассы. Цены на них, конечно, отличаются. Вместе с тем для соблюдения требований нового Закона об онлайн кассах технику не обязательно полностью менять, какие-то аппараты можно модернизировать.

Отметим, что на сайте ФНС создан раздел, посвященный порядку перехода на онлайн кассы. Последние новости и разъяснения налоговиков по этому вопросу появляются именно там .

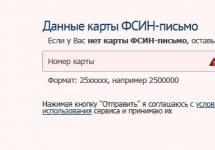

Кабинет ККТ

С 19.08.2017 фирмы и ИП, применяющие онлайн-кассы, в некоторых случаях обязаны общаться с ИФНС по «кассовым» вопросам только через интернет-кабинет ККТ. И соблюдать при этом определенные сроки, иначе может быть штраф. Доступ к кабинету ККТ возможен лишь через информационный сервис на сайте ФНС «Личный кабинет налогоплательщика (юридического лица или индивидуального предпринимателя)».

Онлайн кассы для тех, кто ККТ вправе не применять

Те организации и ИП, которые до вступления в силу комментируемого Закона были вправе не применять ККТ, и далее могут ее не применять вплоть до 1 июля 2018 года (ч. 9 ст. 7 Закона от 03.07.2016 N 290-ФЗ). То есть такое право есть у вмененщиков, у предпринимателей, применяющих патентную систему налогообложения (ч. 7 ст. 7 Закона от 03.07.2016 N 290-ФЗ), а также у тех, кто ведет торговлю с использованием торговых автоматов (ч. 11 ст. 7 Закона от 03.07.2016 N 290-ФЗ). Правда, если ИП ведет торговлю через автоматы и у него нет работников, то от применения ККТ он освобождается вплоть до 01.07.2019. Также до этой даты могут не применять ККТ организации и ИП, которые выполняют работы, оказывают услуги населению (кроме организаций и ИП с работниками, с которыми заключены трудовые договоры, оказывающих услуги общественного питания) и оформляют при этом БСО (ч. 8 ст. 7 Закона от 03.07.2016 N 290-ФЗ).

Закон об онлайн кассах: что изменилось для потребителя

При расчетах продавец, как и ранее, должен выдать покупателю кассовый чек или бланк строгой отчетности на бумажном носителе. Но если до момента расчета покупатель сообщит продавцу свой абонентский номер телефона или адрес электронной почты, то онлайн касса отправит ему чек или БСО в электронном виде - на телефон или e-mail (п. 2 ст. 1.2 Закона от 22.05.2003 N 54-ФЗ).

Налоговая служба комментирует данное новшество как исключительно положительное для потребителей. Ведь, получив электронный кассовый чек, покупатель может не бояться его потерять, что важно с точки зрения защиты прав потребителей. С другой стороны, далеко не каждый клиент согласится предоставить свой номер телефона или e-mail продавцу из-за опасений получить новую порцию рекламных сообщений.

Онлайн касса - это устройство, выдающее кассовый чек и передающее сведения о продаже в налоговую инспекцию через интернет. С середины прошлого года на такую технику перешло большинство розничных продавцов. В 2018 году в закон о применении ККТ внесены очередные изменения.

ККТ и режимы налогообложения

Новый порядок применения ККТ онлайн в 2018 году для разных категорий налогоплательщиков, принимающих оплату наличными и картой, зависит от налогового режима продавца.

До 2017 года многие предприниматели и организации могли работать без касс. При расчётах за услуги населению вместо чека они выдавали (бланк строгой отчётности). Кроме того, все торгующие на и ПСН были вправе принимать оплату за товары без каких-либо документов. Только в случае требования покупателя ему выписывался товарный чек.

Причина таких послаблений в том, что на ПСН и ЕНВД для налогообложения учитывается:

- потенциально возможный годовой доход для ПСН;

- доход, который вменяется (т.е. предполагается) для плательщиков единого налога на вменённый доход (ЕНВД).

А вот на упрощённой системе налогообложения, а также на ОСНО и ЕСХН, для расчёта налоговой базы применяются показатели реально получаемого дохода. От кассовых аппаратов старого образца большего и не требовалось, информация об объёмах продаж фиксировалась в ЭКЛЗ (электронная контрольная лента защищённая).

Применение ККТ для оформления наличных расчётов при ЕНВД в 2018 году, а также для ИП на патенте зависит от того, есть ли у них работники. Если в сфере торговли или общепите работники есть, то новые кассы для этих режимов нужны с 1 июля 2018 года. Причём, реальные доходы на ЕНВД и ПСН по-прежнему не будут учитываться при расчёте налогов. Новые кассы для этих спецрежимов внедряются с целью обеспечить права потребителей.

Хотя новые кассы сейчас применяют больше бизнесменов, по-прежнему есть ситуации, когда ККТ при наличных расчётах можно не использовать. Этот ограниченный перечень приводится в статье 2 закона от 22 мая 2003 г. № 54-ФЗ о применении контрольно-кассовой техники. Среди них:

- продажа газет, журналов и сопутствующих товаров в специализированных киосках;

- продажа билетов в салоне общественного транспорта;

- торговля из цистерн квасом, молоком, растительным маслом, живой рыбой, керосином;

- продажа вразвал сезонных овощей, фруктов, бахчевых;

- разносная торговля некоторыми товарами;

- продажа лекарств в сельских аптеках и др.

В отношении торговли на рынках требования ужесточены - как к торговым местам, так и категориям товаров. Так, Правительство разработало непродовольственных товаров, которые нельзя продавать на рынках без касс. Независимо от типа торгового места придётся применять ККТ при торговле одеждой, изделий из кожи, мебелью, деревянными изделиями, коврами, резиновых и пластмассовых изделий и прочего (всего 17 групп товаров).

Приказом Минкомсвязи России от 5 декабря 2016 г. № 616 разрешено вместо онлайн-касс применять старые модели ККТ в населённых пунктах с численностью до 10 000 человек.

Важное новшество для Интернет-магазинов - с 1 июля 2018 года применять кассовые аппараты надо будет и в случаях онлайн-оплаты картой или через такие сервисы, как Яндекс Касса. Покупатель при этом получает только электронный чек. Раньше такого требования не было. Для онлайн-фискализации можно использовать решение Яндекс.Кассы с партнёрской ККТ или свой вариант, например, отправку чеков средствами CMS или CRM-системы. Яндекс.Касса будет передавать информацию о заказах и оплатах на вашу ККТ и информировать магазин об успешной оплате и регистрации чека.

Если же вы оказываете дистанционные услуги/продаёте товары и до сих пор не подключили Яндекс.Кассу, советуем сделать это прямо сейчас. На сегодняшний день - это наиболее адаптированный к новому закону платёжный сервис. Оставив заявку по кнопке ниже, вы получите 3 месяца обслуживания на премиум-тарифе с минимальным процентом (само подключение бесплатное):

Когда надо перейти на новую ККТ

Сроки перехода на онлайн кассы зависят от режима налогообложения и направления деятельности. Напомним, что те, кто торгует на УСН, ОСНО и ЕСХН, применяют онлайн-кассы уже с середины 2017 года. Если на ЕНВД и ПСН вы занимаетесь торговлей или общепитом и при этом имеете работников, касса вам нужна с 1 июля 2018 года. Если же работников на этих режимах нет, то есть, вы торгуете или оказываете услуги общепита самостоятельно, то срок перехода на кассы - 1 июля 2019 года.

В этот же срок - с 1 июля 2019 года - должны перейти на онлайн-кассы все, кто оказывает услуги населению на любом режиме налогообложения с выдачей типографского бланка строгой отчётности. Для наглядности приведём особенности применения ККТ в таблице.

Требования к онлайн-кассе

Что такое онлайн-касса? Самое простое объяснение - это контрольно-кассовая машина, которая работает в онлайн-режиме, т.е. подключена к интернету. Информация о покупке передаётся оператору фискальных данных, который отправляет подтверждение, что сведения приняты, а чеку присваивается фискальный признак.

Новые кассовые аппараты должны соответствовать требованиям, приведённым в статье 4 закона № 54-ФЗ.

- иметь корпус с заводским номером;

- внутри корпуса должны находиться часы реального времени;

- иметь устройство для печати фискальных документов (внутреннее или вне корпуса);

- обеспечивать возможность установить фискальный накопитель внутри корпуса;

- передавать данные в фискальный накопитель, установленный внутри корпуса;

- обеспечивать формирование фискальных документов в электронной форме и их передачи оператору сразу после внесения данных в фискальный накопитель;

- обеспечивать печать фискальных документов двухмерного штрихового кода (QR-код размером не менее 20 x 20 мм);

- принимать от оператора подтверждение получение данных или информацию об отсутствии такого подтверждения.

Кроме того, отдельные требования установлены к самому фискальному накопителю (статья 4.1 закона № 54-ФЗ), который должен:

- иметь корпус с заводским номером и пломбой изготовителя и энергонезависимый таймер;

- обеспечивать информационную безопасность фискальных данных и их шифрование;

- формировать фискальный признак длиной не более 10 цифр для каждого фискального документа;

- обеспечивать аутентификацию оператора фискальных данных и проверку достоверности его подтверждений;

- формировать записи в памяти контрольно-кассовой техники;

- исполнять протоколы информационного обмена, установленные статьёй 4.3 закона № 54;

- иметь ключ документов и ключ сообщений длиной не менее 256 бит;

- обеспечивать возможность считывания фискальных данных, записанных и хранящихся в памяти в течение пяти лет с момента окончания эксплуатации.

Реестр ККТ , которые соответствуют требованиям онлайн касс и разрешены для применения, опубликован на официальном сайте Федеральной налоговой службы. Прежде чем самостоятельно решать, какие ККТ (кассовый аппарат) можно использовать, обязательно убедитесь, что выбранная модель есть в этом реестре.

Расходы на онлайн-кассы

Новая ККТ, так же как введение в действие изменений, принятых законом о кассовых аппаратах, потребует от продавцов определённых расходов. Причем, здесь надо учитывать не только то, сколько стоит онлайн касса, но и расходы на услуги оператора фискальных данных (ОФД).

ОФД - это посредник, который через интернет принимает данные из онлайн-кассы, а затем передаёт их в налоговую инспекцию. Оператором может быть только специализированная коммерческая организация, выполняющая технические и информационные требования ФНС. За нарушение процедуры передачи данных, их сохранности и защищённости ОФД может быть оштрафован за крупную сумму (от 500 тысяч до 1 млн рублей).

Естественно, что услуги оператора будут стоить денег. Чтобы привлечь клиентов, большинство операторов предлагает на первый год обслуживания невысокие тарифы - от 3000 рублей за один аппарат, т.е. стоимость услуг зависит от количества касс. В дальнейшем ожидается, что обслуживание вырастет до 12 000 рублей в месяц.

Обратите внимание: оператора фискальных данных надо выбирать только из официального списка , размещённого на сайте ФНС и имеющего разрешение на подобную деятельность.

Что касается расходов на сам аппарат, то если он у вас уже есть, возможно, что его получится модернизировать, а не покупать новый. Узнать, насколько ваше кассовое оборудование соответствует обязательным требованиям и возможности установить вместо ЭКЛЗ фискальный накопитель, можно у производителя или оператора.

В таблице мы привели примерную стоимость затрат на онлайн-касс и первый год их работы.

Таким образом, замена кассовых аппаратов происходит постепенно. Окончательный переход к онлайн-кассам предположительно завершится в середине 2019 года.

Для оплаты страховых взносов, налогов и безналичного расчета мы рекомендуем открыть расчетный счет. К тому же многие банки предоставляют льготные условия обслуживания. Так, для пользователей нашего сайта Альфа-Банк предоставляет 3 месяца полностью бесплатного обслуживания и бесплатное подключение онлайн-банка.

«Новости Воронежа» выяснили, что именно влекут за собой изменения в 54-ФЗ [бонусом видео-инструкция от ФНС]

В чем проблема?

В прошлом году в силу вступили изменения в 54-й Федеральный закон. В соответствии с ним с 1 июля 2017 года все, кто пользуется контрольно-кассовой техникой, обязаны использовать онлайн-кассы, а также передавать фискальные данные в режиме реального времени через оператора фискальных данных.

Переход к новым правилам постепенный — от запрета регистрации старой контрольно-кассовой техники и до обязательного соответствия новым правилам.

Новые правила, которые вступят в силу с 1 июля 2017 года, относятся к тем, кто предоставляют населению услуги, продает акцизные товары и уже применяет контрольно-кассовую технику.

Предприниматели на ЕНВД и ПСН, а также торгующие через вендинговые автоматы компании и платежные терминалы, ИП, которые еще не использовали ККТ, перейдут на новые правила с 1 июля 2018 года. Им дается еще год, но в итоге кассу поменять придется.

Видео о переходе на новую контрольно-кассовую технику:

Digital вытесняет старые кассовые аппараты

С 1 июля 2017 года бизнес должен использовать модернизированные старые или аппараты нового образца. Их отличие в том, что они должны сохранять и передавать данные о каждой продаже оператору фискальных данных. Теперь на смену электронной защищенной ленте приходит фискальный накопитель. Все кассовые аппараты должны иметь возможность подключаться к интернету.

По задумке, торговля после введения онлайн-касс, должна стать прозрачнее. Предполагается, что фискальные органы снизят оборот документов и нагрузку. Система контроля будет современной — это выгодно покупателям, ведь чек будет отправлен по электронной почте. И он потеряется с меньшей долей вероятности, чем привычный нам бумажный.

В чем главные отличия онлайн-кассы?

Особенностью современных касс является то, что аппарат печатан и QR-коды, в которых «зашита» ссылка на чек. Кроме того, касса отправляет электронные копии чеков оператору фискальных данных и покупателям. Поэтому онлайн-касса должна иметь фискальных накопитель и взаимодействовать с аккредитованными операторами.

Эксперты говорят о явных плюсах, которые получают благодаря онлайн-кассам представители малого бизнеса. Одним из них является учет данных о продажах — их не нужно вести в амбарной книге, а получить через оператора фискальных данных в личном кабинете.

Видео о регистрации контрольно-кассовой техники в новом порядке:

Онлайн-касса потребует трат в размере 30-50 тысяч рублей. Обновление действующей потребует расходов в 15 тысяч рублей. Их также некоторые рассматривают как инвестиции в бизнес. Ведь с налоговиками станет проще взаимодействовать, снизится число проверок. Кассу можно зарегистрировать в режиме онлайн в кабинете ФНС вместо того, чтобы как раньше ходить с аппаратом в налоговую.

Фискальный накопитель придется менять каждые 13 месяцев — таков его срок годности. Компаниям, которые работают на льготных условиях, позволят делать это раз в 36 месяцев.

Как теперь по 54-ФЗ будут вестись расчеты с клиентами:

— клиенты должны оплачивать покупки через оборудованные фискальным накопителем онлайн-кассы;

— расчеты передаются в Федеральную налоговую службу через оператора фискальных данных. Для этого касса должна подключаться к интернету;

— в чеке теперь указывается заметно больше, чем раньше, реквизитов. Кроме того, печатается QR-код, содержащий информацию о чеках;

— касса должна уметь отправлять электронные чеки клиентам по смс и электронной почте;

Нужны ли онлайн-кассы интернет-бизнесу

Да, ФЗ-54 распространяется не только на продажи товаров в режиме офлайн, но и на тех, кто занимается интернет-бизнесом. Теперь интернет-магазинам, онлайн-кинотеатрам и другим продавцам товаров и услуг через интернет, необходимо использовать онлайн-кассы.

И даже курьерам нужны будут онлайн-кассы? Совершенно верно. Курьерской службе теперь также предстоит закупить своим сотрудникам новые кассовые аппараты.

Кому пока не нужна онлайн-касса

ИП на УСН, ЕСН, ПСН и ЕНВД дополнительные реквизиты чека могут не передавать до 1 февраля 2021 года. Исключение — для продавцов подакцизных товаров. Без контрольно-кассовой техники могут работать продавцы газет и мороженного в киосках, предприниматели на ярмарках, розничных рынках и те, кто ремонтирует обувь. Также без ККТ могут работать те предприниматели, которые работают в деревянных и сельпо с населением до 10 тысяч человек.

Смотрите видео, как происходит регистрация онлайн-кассы в личном кабинете, пробитие чека и его просмотр:

Все понятно с онлайн-кассами. С чего начать и что делать?

— Заключите с оператором фискальных данных договор на передачу данных.

— Уточните, можно ли провести апгрейд вашей кассы.

— Можно обновить существующую кассу? Если да, обновляйте!

— Если провести апгрейд невозможно, приобрести новую ККТ с уже встроенным фискальным накопителем.

— Провести регистрацию онлайн-кассы в налоговой через личный кабинет.

— Подключить кассу к оператору фискальных данных.

Онлайн-касса готова к работе!